浙江省是矿产资源较为丰富的省份之一:有建筑用凝灰岩、建筑用玄武岩、建筑用花岗岩等3种岩种。但该省砂石分布不均,杭州、绍兴、嘉兴等城市本地砂石供应不足,需由金华、安徽、福建、江西等地运输砂石料,而舟山、丽水等地区不仅自供浙江省内,也可外销至上海等城市。

2018年,浙江省政府发布打赢蓝天保卫战三年行动计划,提出了“原则上禁止新建露天矿山建设项目”的要求,全省实施最严格的砂石矿业权准入管控措施,建筑用砂石类矿产采矿权设置、投放的难度进一步加大。由于国家加强滨海湿地保护,严格管控围填海造地,基础设施中占比最大的围垦用砂矿产需求会逐年下降,但从政策层面总体来看,采矿权设置难度大,保障供给的压力依然巨大。

统计采矿权出让结果可知,2021年全年浙江省成功挂牌出让砂石类采矿权30宗,2022年1-8月,浙江省共成功挂牌出让砂石类采矿权8宗,预计2022年浙江省成功出让矿山数量较2021年有所下降。

1.浙江省砂石市场需求面分析

数据来源:砂石数据中心

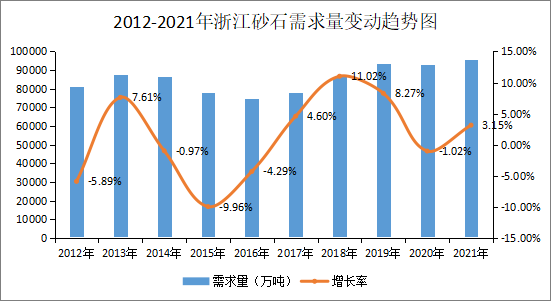

图1-1 2012-2021年浙江砂石需求量变动趋势图

近十年,浙江省砂石需求量处于波动增长趋势,增长幅度较大。2012-2016年这五年间,除2013年外,其余四个年份砂石需求量均为负增长,2016年砂石需求量降至74572.85万吨;2016-2019年,砂石需求量逐年上升,并在2019年首次突破9亿吨;2020年,受疫情影响,部分基建项目停工停产,对于砂石需求不佳,砂石需求量较2019年略有下降;2021年是“十四五”的开局之年,部分前期受疫情影响而停工的项目陆续复工,砂石需求有所增加。

通过对浙江各地2021年砂石消费体量数据进行统计,如表1-1所示,分区域来看,浙江省砂石市场需求在不同地区内有非常明显的分级现象,差异巨大。

表1-1浙江省各地市2021年砂石需求量及增量(2012VS2021)统计表(单位:万吨)

通过对浙江各地2021年砂石需求量进行统计,如表1-1所示,杭州、宁波、温州三市砂石需求占绝对主导地位,年砂石需求量均在1亿吨以上,这三个地区砂石需求量约占浙江省需求量的54.8%,属于一级消费区;绍兴、嘉兴、台州和金华市的年砂石需求量在7000万至1亿吨之间,属于二级消费区;湖州、衢州、丽水和舟山市年砂石需求量在2000万吨至5000万吨之间,属于三级消费区。

为进一步了解浙江省各地十年间砂石需求量的变化情况,选择砂石消费增量、增长率为主要参考指标。十年间,两项指标在不同区域的差异不大,均处于上升趋势,砂石需求增长率都在10%以内,其中宁波市砂石需求量增长率最大,为8.85%,台州市砂石需求增长最缓慢,仅为1.75%;杭州市的砂石需求增量最大为5711万吨,丽水市的砂石需求量增加最小,仅170.05万吨。

2.浙江省砂石市场供给面分析

2.1矿山岩性统计分析

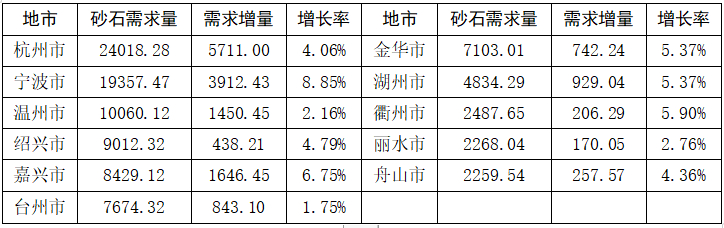

浙江省矿产资源分布广泛,各类砂石矿山均有分布。据不完全统计,2021年当地在册砂石类矿山共363座。从母岩特征分布来看,该省砂石类矿山资源主要为凝灰岩、砂岩、石灰岩、花岗岩。在统计的363座砂石类矿山中,凝灰岩岩性矿山占总数量的53.05%;砂岩、石灰岩和花岗岩分别占18.31%、15.73%和8.45%。

制图:砂石数据中心

图2-1:2021年浙江省在册砂石类矿山母岩性质分布统计

2.2矿山面积统计分析

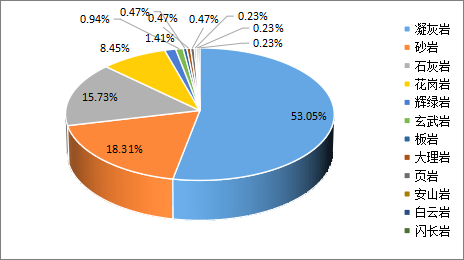

据不完全统计,浙江省砂石类矿山面积超过1平方公里的占比约3.93%;矿山面积大于等于0.1,小于1平方公里的占比约52.1%,这类矿山储量规模相对较大;大于0.01平方公里,小于0.1平方公里的矿山占比约43%,这类矿山储量仅有百万吨级规模水平;矿山面积不足0.01平方公里占比约1.03%。总体来看,浙江省仍然没有摆脱小规模化的生产供给特征,在内部供给结构上,未来需要进一步优化。

制图:砂石数据中心

图2-2 2021年浙江省在册砂石类矿山面积分布比例

2.3矿山数量统计分析

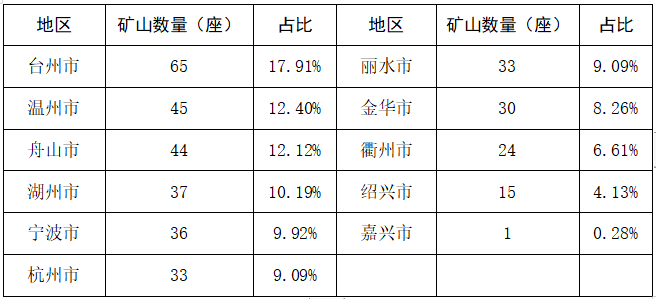

从统计的363座砂石类矿山地域分布情况来看,台州市现有矿山数量最多,有65座,占总量的17.91%。区域内,砂石类矿山数量超过30座的有温州市、舟山市、湖州市、宁波市、丽水市和金华市,6个地区合计数量为323座,合计占比约89%,属于砂石类矿山资源集聚分布区。而嘉兴市的矿山数量相对较少,不到总量的1%。

表2-1 2021年浙江省砂石类矿山统计表

数据来源:自然资源部&砂石数据中心整理

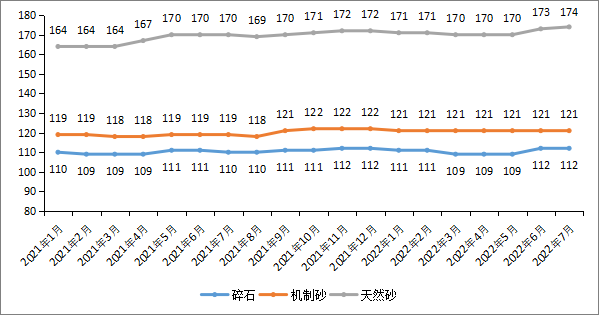

3.浙江省砂石市场行情面统计

砂石价格是反映地区砂石供需关系最直观因素之一。据砂石数据中心统计,2021年浙江省碎石到用料单位价格整体在110元/吨左右,机制砂120元/吨左右,天然砂170元/吨左右。2021年浙江省新型基础建设投资保持稳定增长,发展韧性十足,支撑疫情防控、复工复产和保持产业链供应链稳定的作用更加凸显,接下来,全省骨干企业将加大投资力度,一批重大项目将开工建设,为本地砂石需求的增长提供强力支撑。截止到2022年7月,浙江省碎石、机制砂和天然砂到用料单位价格分别为112元/吨、121元/吨和174元/吨,与2021年同期相比,碎石价格回落1.82%、机制砂价格上升1.68%、天然砂价格上升2.35%。

数据来源:砂石数据中心

图3-1 2021年-2022年7月浙江省砂石到用料单位价格(单位:元/吨)

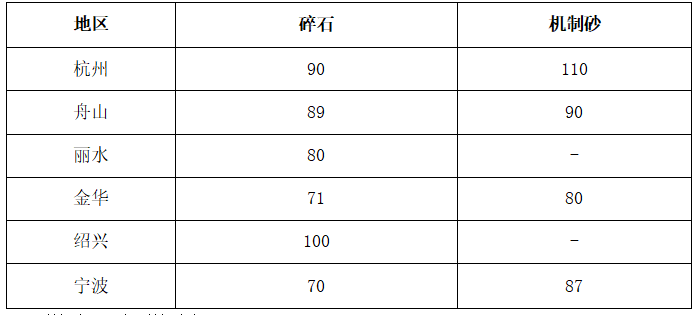

从2022年8月浙江省碎石和机制砂平均出厂价来看,各地区砂石价格存在明显差异。如表3-1所示,杭州和舟山地区机制砂平均出厂价相对较高,分别在110元/吨和100元/吨左右;金华和宁波机制砂平均出厂价在80-90元/吨左右。杭州、舟山和绍兴碎石平均出厂价相对较高,在89-10元/吨左右;丽水碎石平均出厂价在80元/吨左右,金华和宁波碎石平均出厂价在70-71元/吨左右。

表3-1 2022年8月浙江省部分地市砂石平均出厂价(单位:元/吨)

数据来源:砂石数据中心

4.矿山出让概况

4.1 2021年全国砂石类矿山出让分析

矿业权改革是行业健康发展的一个重要部分,为促进矿产资源管理和行业健康有序发展,相关政府部门颁布多个文件为行业有关工作开展提供依据和指导。2019年12月,自然资源部发布了《关于推进矿产资源管理改革若干事项的意见(试行)》,《意见》主要包括矿业权出让制度改革、油气勘查开采管理改革、储量管理改革3方面内容。在矿业权出让制度改革方面,强调积极推进“净矿”出让,开展砂石土等直接出让采矿权的“净矿”出让,积极推进其他矿种的“净矿”出让,加强矿业权出让前期准备工作,依法依规避让生态保护红线等禁止限制勘查开采区,做好与用地用海用林用草等审批事项的衔接,以便矿业权出让后,矿业权人正常开展勘查开采工作。

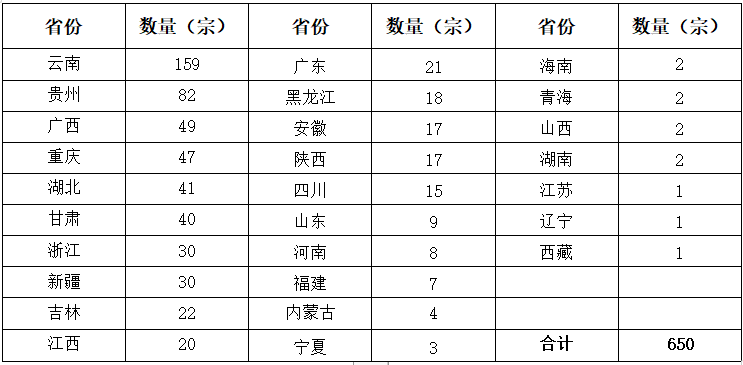

为研究当前全国砂石矿山出让概况的现状,通过梳理2021年全国砂石类矿山采矿权出让情况,对当前全国砂石矿山出让情况现状进行了解:

表4-1 2021年全国砂石类成交采矿权数量分省统计表

数据来源:砂石数据中心

据不完全统计,2021年全国共成功挂牌砂石类采矿权650宗,总成交金额约896.2亿元,总涉及批复储量约193亿吨,预计新增产能约12.5亿吨。各省份的砂石类采矿权出让数量存在较大差异,以云南、贵州、重庆等地为主的西南地区以及广西出让采矿权数量较多,占全国砂石类采矿权出让总数的52%;湖北省、甘肃省、浙江省等地区次之,占比约17%;华北地区采矿权数量较少。

制图:砂石数据中心

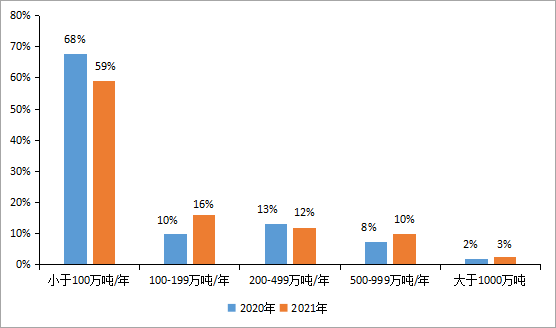

图4-1 2020年与2021年新出让砂石类采矿权产能分布变化

2021年全国新出让砂石类采矿权平均年生产规模约193万吨,相较于2020年出让的506个砂石类采矿权样本平均设计年生产规模增加了近40万吨。分区间看,相较于2020年,2021年新出让砂石类采矿权设计年生产规模在100万吨以下的占比由68%减少至59%,除此之外,年生产规模在100-199万吨、500-999万吨和1000万吨及以上规模的矿山数量均有不同程度的增长。这反映出我国新出让的小型矿山数量正逐渐降低,大中型矿山数量小幅增加,行业供给结构有所优化。

4.2浙江省近三年砂石类矿山出让分析

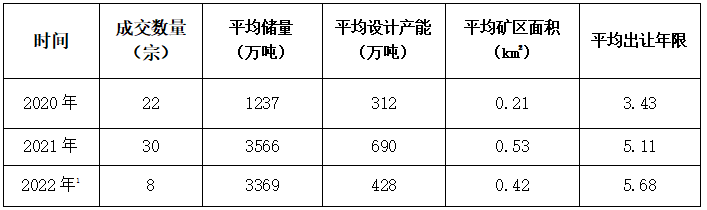

通过对浙江省近三年新成交砂石类采矿权的部分数据统计分析,可以得出以下特点:①与2020年相比,单矿平均储量由2020年的1237万吨大幅提高到2021年的3566万吨,2022年1-8月新出让采矿权的单矿平均储量为3369万吨,预计2022年浙江省单矿平均储量将突破4000万吨。②与2020年相比,单矿平均面积由当年的0.21km2提高至2021年的0.53km2,这也从侧面反映出浙江省新出让采矿权的单矿规模正从中小矿山向大型矿山转变的趋势。③与2020年相比,新出让采矿权平均年限由当年的3.43年提高至2021年的5.11年,增加了1.68年。④与2020年相比,新出让采矿权平均设计产能由当年的312万吨大幅提高至2021年的690万吨;2022年1-8月,浙江省新出让采矿权平均年产约为428万吨,预计2022年全年新出让采矿权平均年产将超过500万吨。

表4-2 浙江省近三年新成交砂石类采矿权部分数据统计

数据来源:砂石数据中心

结合浙江省近三年新出让采矿权的单矿平均储量、单矿平均面积、平均出让年限和平均年产的变化趋势。砂石数据中心认为,企业在竞得可长期开采的大型砂石类采矿权后,将更有动力将其打造为绿色矿山。未来,砂石企业将从目前的“要求打造绿色矿山”向“我要打造绿色矿山”进行转变。

5.矿权交易行情分析

5.1全国砂石类矿权交易行情分析

获矿成本方面,据不完全统计,2021年全国新出让砂石类采矿权的平均获矿成本约3.38元/吨。其中,浙江省平均获矿成本最高,高达28.42元/吨,远高于全国平均水平。江苏、海南、安徽、广东、河南、四川、重庆和山东等省市次之,平均获矿成本均高于5元/吨;而贵州、辽宁与吉林等2个省份获矿成本较低,均不超过0.5元/吨。从全国平均获矿成本来看,与中部、华东地区相比,东北、西南、西北地区获矿成本较低。

表5-1 2021年全国砂石类采矿权平均获矿成本分省统计表(单位:元/吨)

数据来源:砂石数据中心

注:西藏、辽宁的平均获矿成本分别为0.89元/吨和0.41元/吨。

5.2浙江省砂石类矿权交易行情分析

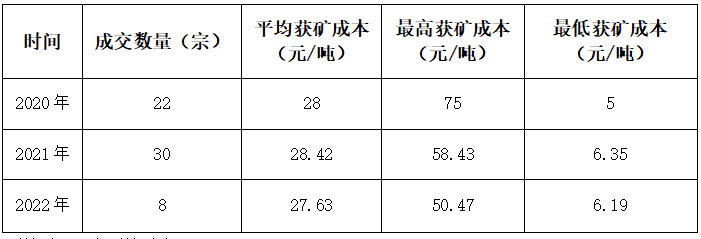

为了解当前浙江省采矿权交易行情概况,通过对浙江省近几年砂石类采矿权出让信息进行统计,做出如下分析:

表5-2 浙江省近几年砂石类采矿权交易行情统计表

数据来源:砂石数据中心

据不完全统计,2020年,浙江省共成功挂牌出让砂石类采矿权22宗,平均获矿成本28元/吨,最高获矿成本75元/吨,最低获矿成本5元/吨;2021年,浙江省共成功挂牌出让砂石类采矿权30宗,平均获矿成本28.42元/吨,最高获矿成本58.43元/吨,最低获矿成本6.34元/吨。从2020和2021年浙江省采矿权的交易行情来看,平均获矿成本略有提升,而从2021年全国交易行情来看,浙江省新出让砂石类采矿权平均获矿成本居全国首位。

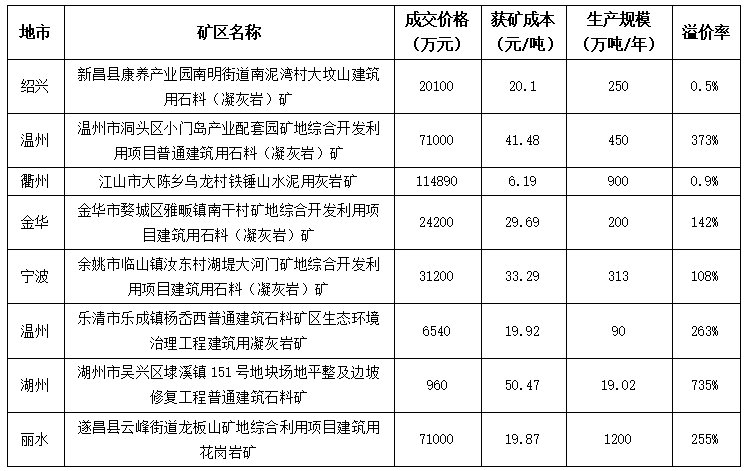

据不完全统计,2022年1-8月,浙江省共成功挂牌出让砂石类采矿权8宗,平均获矿成本约27.63元/吨。其中获矿成本最高的是湖州市吴兴区埭溪镇151号地块场地平整及边坡修复工程普通建筑石料矿,该采矿权最终成交价格960万元,获矿成本约50.47元/吨,生产规模20万吨/年;获矿成本最低的是浙江省江山市大陈乡乌龙村铁锤山矿,最终成交价格为11.49亿元,获矿成本均为6.19元/吨。从溢价率方面来看,浙江省2022年1-8月新出让砂石类采矿权平均溢价率约235%,其中有2宗采矿权溢价率低于1%,吴兴区埭溪镇151号地块场地平整及边坡修复工程普通建筑石料矿采矿权溢价率最高,为735%。整体来看,浙江省采矿权的获矿成本相对较高。

表5-3 浙江省2022年1-8月新成交砂石类采矿权统计

数据来源:砂石数据中心

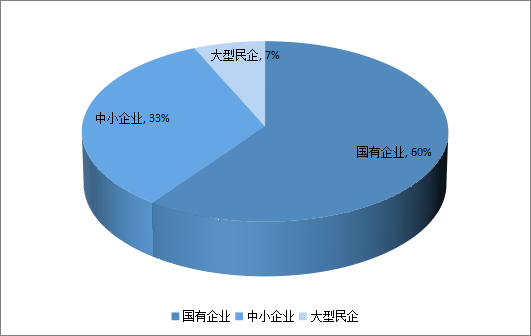

6.竞矿对象分析

通过对浙江省2021年成功挂牌出让的30宗砂石类采矿权竞得企业进行分析,参与浙江省2021年30宗砂石类采矿权竞拍资源的企业中,地方国企及国企下属子公司的数量最多,共有18家,占据所有竞得企业6成以上;中小企业占比33%,大型民企占比7%。地方国企及国企下属企业高频竞拍砂石采矿权成为2021年浙江省砂石市场最典型特征。

制图:砂石数据中心

图6-1 2021年浙江省砂石获矿企业性质分类

结合发展趋势和其他省份的经验分析,未来参与浙江地区砂石采矿权资源竞拍的对象主要为以下几类:

(1)以中国能建(葛洲坝)为代表的上市建材企业,涵盖建材、材料、建设等业务领域的大型企业,通过公开竞拍矿山,实现业务多元化发展,或者寻求上下游产液量结合的延伸发展。

(2)地方性省属、市属投资企业,诸如浙江交投、浙江建投、浙江交工、宁波交投等,以上省属、市属国有企业资金雄厚、资金成本低、销售渠道广。预计未来上述企业将带头引领砂石产业链转型升级,规范地方砂石发展。

(3)地方希望涉足砂石企业的民营企业,诸如浙江唐颂集团、宇诚集团、升华集团等,旨在获取资源,拓展地方砂石业务。

总结:

根据对浙江省砂石供需情况及砂石资源矿权市场进行分析,得出如下结论:①2021年,浙江省内诸多重点项目密集加快建设,当年砂石需求量大约为9.57亿吨;②2021年浙江省在册363座砂石类矿山中,凝灰岩岩性矿山占比最高,达53.03%,矿山面积在0.1-1平方公里的占比最高,约为52.1%;③2021年浙江省成功挂牌出让砂石类采矿权30宗,平均获矿成本约28.42元/吨;2022年1-8月,浙江省共成功挂牌出让砂石类采矿权8宗,平均获矿成本约27.63元/吨;④2022年7月,当地碎石到用料单位价在112元/吨左右,碎石出厂价在70-100元/吨左右。

在当前政策不变的前提下,浙江省市场供应紧张的态势仍将持续,预计2022年该省砂石等建材价格仍将高位运行。

新手指南

新手指南

我是买家

我是买家

我是卖家

我是卖家